2018年末至今,A股溢价率总体呈上升趋势,已持续较长时间。2024年,AH溢价短期仍有扰动,长期收窄的可能性较大,尤其是进入下半年以后。当前溢价率较高的科技资讯业、必需性消费业值得重点关注。

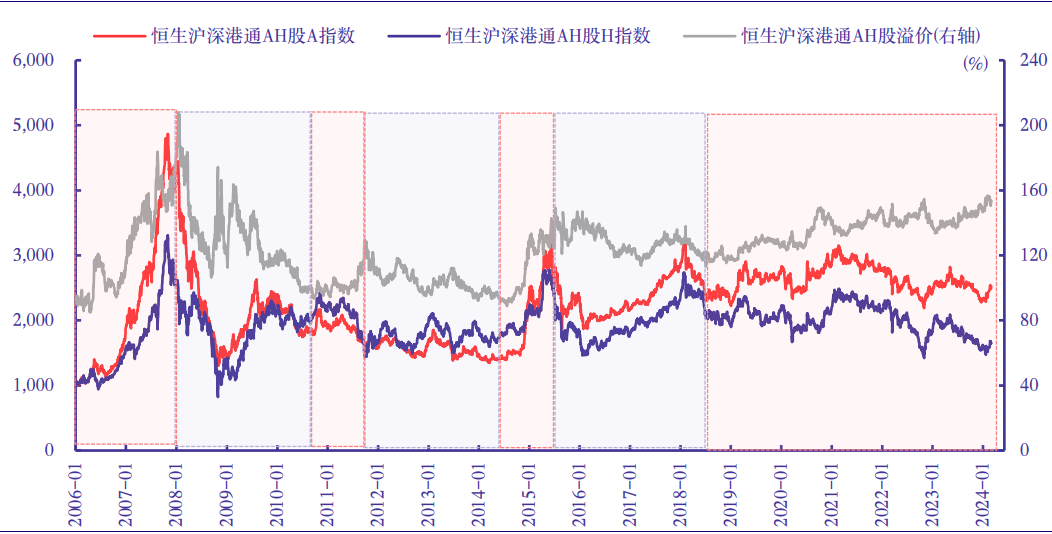

AH股溢价指数长期走势

2007年7月9日,香港恒生指数服务公司发布恒生AH股溢价指数,该指数追踪在内地和香港两地同时上市的股票(内地称A股,香港称H股)的价格差异。恒生AH股溢价指数根据纳入指数计算的成份股的A股及H股的流通市值,计算出A股相对H股的加权平均溢价。截至2024年2月29日收盘,恒生沪深港通AH股溢价为153.79%,创2009年4月以来新高。(见图一)

图一:2006年以来恒生沪深港通AH股A指数、H指数、AH股溢价

资料来源:Wind,中国银河证券研究院

2006年至今,恒生沪深港通AH股溢价走势可粗略分为七个阶段。AH股溢价上升的四个阶段:2006/1/5-2008/1/16期间和2014/7/24-2015/7/9期间,A股涨幅高于H股;2010/9/30-2011/9/26期间,A股跌幅小于H股;2018/7/3-2024/2/29期间,A股上涨而H股下跌。AH股溢价下降的三个阶段:2008/1/17-2010/9/29期间,A股跌幅大于H股;2011/9/27-2014/7/23期间和2015/7/10-2018/7/2期间,A股下跌而H股上涨。(见图二)

图二:2006年以来恒生沪深港通AH股溢价指数走势的七个阶段

资料来源:Wind,中国银河证券研究院

2018/7/3-2024/2/29期间又可分为两个阶段,其中2018年末至2020年末,A股和H股均总体上涨;2021年初至2023年末,A股和H股均总体下跌。当前阶段持续较长时期,2024年可能出现反转,即H股表现好于A股,有望在下半年实现。

截至2024年2月29日,共有149家中国内地公司同时在A股和H股市场上市交易。

从溢价率分布来看,平均溢价率为128.07%,全部A股对H股均有溢价。溢价率低于25%的公司有8家,溢价率集中在25%-50%的公司有15家,合计占比15.44%;溢价率集中在50%-100%的上市公司最多,共有53家,占比达35.57%;溢价率分布在100%-150%、150%-200%、200%-300%的公司数量相当,分别有26家、20家、21家;溢价率高于300%的公司共有6家,其中最高的一家溢价率为675.95%,是金融业的弘业期货。

还可以看到,同一上市公司A股成交量/H股成交量的比值与AH股溢价之间呈正相关关系,即A股相对H股成交量越高,则A股溢价率可能越高。

A股相对H股溢价的原因

1、交易制度不同

A股市场与港股市场政策不同。总体上,H股市场化程度更高,价格涨跌幅空间更大,而A股受限制更多,一定程度上拉高了A股的股价或降低了A股的跌幅,从而促进A股对H股产生溢价。

2、投资者结构不同

A股散户投资者较多,而港股以机构投资者为主,60%以上为机构投资者。港股机构投资者中,国际投资者占比较高,为30%左右,香港本地中介机构投资者、港股通、中资中介机构占比分别为31.36%、23.77%、14.86%。因此,A股投资者和H股投资者对市场的看法和偏好存在较大差异。

A股投资者和港股投资者的风险偏好不同,因为港股市场中的国际投资者可选投资范围较大,从而对H股要求更高的预期回报率,导致AH股溢价增大。此外,H股投资者对公司基本面的了解程度低于A股投资者,因此,H股投资者给出的估值更低,以降低投资风险。

3、市场流动性不同

A股成交量大、换手率高,市场流动性充裕。而港股成交量小、换手率,流动性不足,从而H股投资者要求更高的回报以补偿流动性风险,促进AH股溢价抬升。如图13、14所示。

4、税收政策不同

根据国内A股的红利税规定,个人投资者持有股票所得的红利:对于持股期限在1个月以内(含1个月)的,股息红利按20%的税率缴纳个人所得税;对于持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额;而对于持股期限超过1年的,暂免征收个人所得税。

但内地个人投资者和证券投资基金投资于港交所上市H股将面临20%的股息红利税。因此,在投资者持有股票1年以上的情况下,估值模型下,持有H股的价值相当于持有A股价值的80%,即因红利税收政策不同,A股相对H股存在25%的溢价。

5、市场分割

同时在A股和港股上市的公司,其基本面相同,但投资者在A股市场持有的公司股份不能拿到港股市场交易,同样,投资者在港股市场持有的H股也不能拿到A股市场交易。

A股溢价率未来走势展望

2018年末至今,A股溢价率总体呈上升趋势,已持续较长时间。展望后市,业绩方面,随着中国经济稳步复苏,A股和港股盈利能力均有望继续好转。流动性方面,2024年美联储将开启降息周期,尽管时点面临较大不确定性,但全年来看,美债收益率下行概率较大,中美利差倒挂程度有望收窄,有利于港股流动性增强。此外,随着港股通在港股市场上成交额占比逐渐上升,南向资金定价话语权增大,南向资金大幅净流入,有利于降低AH股溢价。2014年11月17日,沪港通股票交易正式启动,2016年12月5日,深港通正式开通,当前港股通占港交所市场总成交额的30%左右,且有上升趋势。(见图三)

图三:港交所成交额与港股通成交额占比

资料来源:Wind,中国银河证券研究院

因此,2024年,AH溢价短期仍有扰动,长期收窄的可能性较大,尤其是进入下半年以后。由于A股和H股市场分割,不能自由流动,因此投资者可以选择的投资策略是买低卖高。如果溢价指数有上升趋势,则应该买入A股,卖出H股;如果溢价指数有下降趋势,则应该卖出A股,买入H股。其中,当前溢价率较高的科技资讯业、必需性消费业值得重点关注。

开始日期:03-11