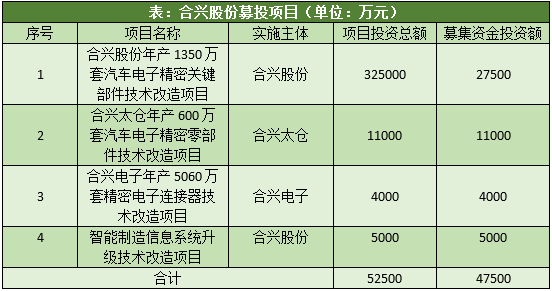

合兴汽车电子股份有限公司(以下简称“合兴股份”)是一家主营汽车电子、消费电子产品的高新技术企业。2019年6月20日,合兴股份首次递交招股说明书申请上会,拟登陆上交所主板,公开发行不超过6000万股股票,募集资金4.75亿元,用于旗下汽车电子零部件及智能制造系统等四项技术改造项目。2020年4月23日,公司再次更新招股书内容。

数据来源:招股书

《股市动态分析》记者深入研读招股书后发现,合兴股份招股书中预计每个募投项目达产后的年营收,远超同类项目当前收入;此外,公司汽车电子业务原材料采购成本整体呈上升态势,但由于汽车制造业景气度持续下行、下游系统市场竞争日趋激烈,导致公司又难以将成本压力向下转嫁,加之自身对客户依赖性较高,最终议价力反被削弱,利润空间遭到压缩。

募投项目效益夸张

招股书显示,合兴股份募投的“合兴股份汽车电子精密关键部件技术改造项目”达产后将形成每年包括变速箱管理系统部件、汽车连接器、电源管理系统、线束等1350万套汽车电子精密关键零部件的生产能力,预计可实现年营业收入为63670.06万元。

“合兴太仓汽车电子精密零部件技术改造项目”达产后将形成包括汽车连接器、变速箱管理系统部件等每年600万套汽车电子精密零部件的生产能力,预计可实现年营业收入为18858.56万元。

“合兴电子精密电子连接器技术改造项目”达产后将形成每年5060万套精密消费电子连接器的生产能力,预计可实现年营业收入为 8800万元。

“智能制造信息系统升级改造项目”不直接产生经济效益。

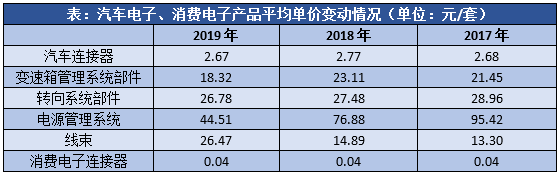

令人疑惑的是,依照前三个项目年营收计算出的产品单价,都明显高于公司现有价格:项目一平均每生产一套汽车电子产品可带来47.16元的收入,但在所提及的产品中,2019年单价最高的电源管理系统也不过44.51元,还不及募投项目每套产品均价;项目二平均每生产一套汽车连接器或变速箱管理系统部件可创造31.43元收入,但2019年公司汽车连接器单价仅需2.67元,变速箱管理系统部件仅需18.32元;项目三则更为夸张,平均每生产一套消费电子连接器可带来营收1.74元,而该类产品2019年每套只需0.04元,价格差异高达43.5倍。

与此同时,招股书并未释放出未来产品价格大涨的信号:2017-2019年,合兴股份消费电子产品单价基本持平,波动幅度甚微。且据公司的表述来看,在成熟的制造体系以及消费市场规模的双重支撑下,我国消费电子产业将步入“稳步健康”而非“井喷、爆发”的发展阶段;汽车电子业务更是因行业景气度下降造成产品普遍降价。数据显示,合兴股份该业务产品除线束外价格均有所下跌。

数据来源:招股书

既无压倒性竞争力,又无行业重大利好,如此一来,合兴股份仅凭一次技术升级就能让产品效益陡增的行为颇显失真。究竟是真金还是泡沫?股市动态分析曾就此问题向公司进行了采访,但截至发稿时仍未收到相关回复。

利润空间受挤压

报告期内,合兴股份汽车电子业务原材料采购成本明显上升。除铜材单价有所下降外,塑胶价格2018年较2017年上涨4.76%,2019年较2018年上涨3.94%;电子元器件2018年较2017年上涨82.61%,2019年又较2018年上涨159.52%。原材料整体涨幅达52.30%。

同时,合兴股份面对的下游汽车系统制造行业又向其施加了不少压力。合兴股份称,受我国宏观经济增速放缓、购置税优惠政策提前透支需求、中美贸易摩擦等多方面因素影响, 2018年开始,我国汽车产销量同比有所下滑,全年总产量和总销量分别同比下降4.16%和2.76%,2019年度总产量和总销量分别同比下降7.50%和8.20%。行业转冷之下,整车厂商价格压力不小,不仅对上游供应商收缩订单需求,还会向其转移成本压力。

为应对下游需求,合兴股份调整了产品结构,致使销售收入进一步下跌。招股书显示,合兴股份汽车连接器从2017年至2019年整体下降0.37%;变速箱部件整体下滑14.58%;转向系统部件整体下滑7.53%;电源管理系统整体下降53.35%。

与此同时,公司对大客户的依赖性较强。2017至2019年,公司前五大客户一直较稳定,且销售颇为集中,销售额占当期总营收比例分别为58.01%、53.39%、56.05%。公司说到,尽管自身深耕汽车电子行业多年,在行业内积累了一定的竞争优势,并经过严格的筛选以及考核程序,与各大客户建立了长期稳定的合作关系,但若未来客户经营情况发生重大不利变化或出现流失,将对公司经营业绩产生不利影响。

上游成本攀升,加之对客户较为依赖导致市场议价力不高,合兴股份俨然处于被动地位,不仅拖累了公司主营业务收入,其利润空间也遭到了明显压缩。数据显示,公司2018年营业收入达11.99亿元,较2017年上涨了10.45%,但涨幅远小于原材料平均上涨水平,2019年又随即下跌到11.77亿元,降幅达3.94%;同年,公司营业利润较2018年下滑50%,毛利率更是连续走低,2017-2019年分别为39.12%、 32.82%、 32.42%,整体下降6.7个百分点。

在合兴股份招股书披露的特别风险中,汽车行业景气度不佳、竞争愈发激烈已成为重点。值得一提的是,合兴股份明确表示自身正转向更加复杂的高端产品路线,这意味着其整体成本水平将继续上升。加之行业大势席卷,下游需求或将持续疲软,可以预见,未来公司盈利仍背负压力。

面对上述种种问题,合兴股份将何去何从?是否应该调整业务比例或进行业务扩张,来稀释汽车电子下游行业带来的压力?这一切的答案,也只能等公司在未来揭晓。